一 市场规模预测

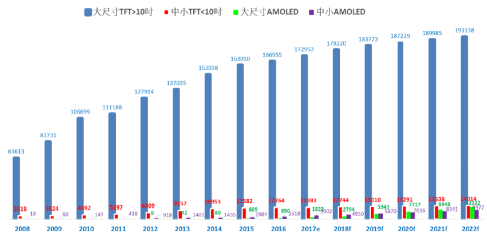

从整体的出面积来看,2017年10寸以上大尺寸LCD产品面板出货面积预估达1.72亿平方公尺,至2022年将再成长7%;中小尺寸的TFT-LCD在2017年出货面积有1238万平方公尺,即使面临AMOLED的竞争仍有缓慢的成长,预估到2020年出货面积小幅成长至1401万平方公尺。而中小尺寸的AMOLED面板受惠于2017年苹果iPhone X的导入,出货面积将在未来五年将成长2.4倍,由2017年390万平方公尺成长至937万,而LG Display主推的大尺寸AMOLED也获得SONY 、东芝与Panasonic等日本品牌大厂旗舰机种的采用,出货面积将从182万平公尺成长6.6倍至1212万平方公尺。

图1 平面显示器出货面积成长趋势

虽然2017年AMOLED成为平面显示器产业的热门议题,从出货面积比例上来说大尺寸TFT-LCD占整体平面显示器面积的90.5%,加上中小尺寸的6.5%,整体TFT-LCD合计达97%;虽然AMOLED在未来将有大幅成长2.4-6.6.倍,但估计在2022年AMOLED的出货面积也仅成长至9.4%,TFT-LCD仍有9成以上,是平面显示器的主流技术。

TFT-LCD结构复杂,使用许多零组件与材料,包含有玻璃基板、彩色滤光片、偏光板、驱动IC与背光模块等主要零组件,在彩色滤光片均搭配面板厂内制下。

本文将针对玻璃基板、偏光板与背光模块三项主要零组件之国际大厂动向,也会针对在AMOELD竞争下,包含彩色滤光片下,LCD零组件新技术的发展进行分析讨论。

二 玻璃基板

TFT-LCD用的玻璃基板技术含量高,目前仅有美商康宁与旭硝子、日本电气硝子与AvanStrate等三家日本厂商具有量产能力,而中国大陆的东旭、彩虹则是配合中国大陆面板大举建厂积极投入当中。

1.康宁

康宁(Corning)在韩国与三星合资的三星康宁精密材料(Samsung Corning Precision Materials, SCP)完成整合后名为康宁精密材料公司(Corning Precision Materials ,CPM),并将日本静冈厂的“Gorilla”玻璃生产作业移转到韩国牙山工厂(Asan)。康宁在2015年宣布于合肥兴建G10.5(3370*2940mm)的玻璃基板生产线,总共设置5座熔炉与3条后段加工生产线,设计产能达每月9万片,将直接透过空中走廊自动化运输线供应紧邻的京东方G10.5产线;另外位于重庆两江新区的后段加工生产线则于2017年第一季完工开始量产。

2.旭硝子

旭硝子(Asahi Glass Corp, AGC)在日本关西地区拥有尼崎与高砂两座TFT-LCD玻璃基板生产工厂,旭硝子于2013年4月展开两座工厂的整合计划,成为关西工厂尼崎事业所与关西工厂高砂事业所,以整合生产体制。下将LCD玻璃基板设定为现金创造的业务,计划将生产能力移往中国大陆做为未来策略,2010年起陆续在昆山与深圳设立据点,进行玻璃基板的后段加工,2014年开始扩充深圳的产能;并于2015年4月宣布于惠州投资设厂建立熔炉,投资额500亿日圆(约5亿美元),在2015年中动工设立2座熔炉;2016年12月旭硝子宣布将在2017年第三季与华星光电合资,以旭硝子7成、华星光电3成的方式,先以108亿日元资本额设立“旭硝子新型电子显示玻璃(深圳)公司”,计划在深圳市光明新区的高新技术园区内设立G11 (3370*2940mm)的玻璃基板生产加工生产线,总投资额将达30亿元人民币,产能达每月18万片,这是旭硝子继昆山、惠州后,于中国大陆的第三个生产据点。而原本旭硝子已经推出的触控模块CoverLens用的(Dragontrial)玻璃基板已经获得多家客户采用之后,2016年推出新一代的(Dragontrial Pro)产品;而为因应手机等中小尺寸面板朝向400ppi以上之高分辨率发展,也发表低膨胀的(AN Wizus)玻璃基板供LTPS使用;旭硝子也推出可作为导光板使用的“XCV”玻璃基板。

3.日本电气硝子

日本电气硝子(Nippon Electronic Glass,NEG)2013年开始积极于中国大陆扩产,除了于南京投资50亿日元设后段玻璃切割线,主要以供应南京中电熊猫的G8.5产线所需投资外,也投资40亿日元在广州设立后段加工生产线,以供应华南地区的需求,也于厦门投资700亿日元设厂兴建两座熔炉,2016年9月宣布与东旭合作,投资7亿元人民币于福州设立后段玻璃切割线,预定在2017年第二季末完工;而在韩国方面于2013年1月宣布投资360亿日元圆,以日本原有制造设备迁移的方式扩充韩国厂第二期的产能,以增加资产效率。新产品方面,增加「OA-11」、「OA-12」产品的贩卖,因应OLED、LTPS、IGZO以及4K2K TV等高精细面板的需求;推出触控模块用的保护玻璃“Dinorex”,厚度仅50μm可挠曲的玻璃膜之外,也推出工OLED照明使用的高折射玻璃“HX-1”。

4.AvanStrate

AvanStrate在新加坡与日本四日市的熔炉已分别在2013年与2014年关闭,在韩国的3座熔炉因为三星关闭G7生产线而停炉,目前正与印度TwinStar洽谈将熔炉移至印度,但目前印度政府尚未确定批准该项G8.5的投资

5.中国大陆厂商

中国大陆当地的玻璃基板以彩虹集团与河北东旭集团为主,纷纷宣布与各地方政府、公司合作于各地设立熔炉生产线,已有中国面板厂少量采用G5/G6的玻璃基板。

而东旭与康宁的商业秘密诉讼在2013年落幕后,东旭积极投入玻璃基板与偏光板的生产,目前东旭在成都、郑州、石家庄及芜湖设有G5或G6的熔炉,2016年2月东旭宣布投资70亿人民币于福建福清市设G8.5玻璃基板设立3条G8.5(2200×2500mm)的玻璃基板生产线,预计2017年第二季量产后每年可生产玻璃基板540万片。彩虹则是并入中国电子集团(CEC),在咸阳、张家港及合肥设有熔炉,并以16亿人民币接手中电熊猫液晶材料的G6彩色滤光片产线。

三 偏光板

偏光板过去由日本厂商所主导,陆续韩商与台商也进入市场,目前以日东、LG化学与住友化学为领先群,各家的市占率约在25%左右;三星SDI、奇美材料与明基材料则属第二级,各家市占率约在5-8%,另外还有三立以及中国大陆深纺与锦江合资的盛波,以及三利谱等公司。

1. 日东

日东在偏重平板计算机与电视面板用偏光板,其中平板计算机用偏光板的市占率高达七成。目前前段制程仍以日本为主,集中在尾道与龟山,分别有13条与3条生产线,为配合客户于韩国、台湾、中国与捷克欧设立后段裁切的生产线。产品上开发高机能的次世代偏光板,并以Roll To Panel(RTP)的营运模式与各面板厂结盟以稳定订单,已陆续在三星汤井、友达台中、群创台南与佛山、华星深圳、BOE北京与Sharp堺等工厂增设RTP产线。日东所研发的超薄偏光板厚度仅有5 µm,可用在可挠式显示器与穿戴式显示器使用,并在为在2016年的SID展中获得「Display Component of the Year Award」奖项。在中国大陆的布局上在2016年6月宣布投资130亿日元设立「深圳日东光学」,设立偏光板生产线,预计2018年第三季量产超薄偏光板(Nitto Ultra-Thin Polarizer)。

2. LC化学

LG化学为偏光板市占率第一大厂,以供应给LG Display面板为主,也供应给台湾面板厂,前段生产线原本以在韩国的梧仓为主,2013年在中国大陆南京设立前段生产线,成为第一家将前段生产线设于中国大陆的国际大厂,目前在南京已有两条前段生产线,2015年3月宣布投资1亿美元(约1100亿韩元)扩大南京厂的生产规模,将增设一条幅宽2250mm的偏光板生产线,南京厂的生产能力将从年产4000万平方米扩大到6400万平方米,新产能在2016年完工量产。而为了配合客户LCM制程的需求,在韩国梧仓、坡州,台湾台中、中国大陆的北京、南京与波兰设有后段切割产线。

3. 住友化学

住友化学在日本(爱媛、大仓)、韩国(东友)、台湾(住华)四地共有15条生产线,年产能可达1.25亿平方公尺。

近年来公司虽未新设任何新生产线,但期望维持偏光板事业持续成长,从质量与生产上加强以提高产品竞争力,一是进行上下游整合利用公司本身的压克力原料押出成膜,制成保护膜“WOLF”供自家偏光板使用,另外希望在中国大陆新崛起的市场取得优势,并投入涂布型液晶偏光板等次世代产品的开发。

4. 三立

日本的三立(Santriz)的产品以电视和监视器用偏光板为主,主要客户是LG Display,在入善的第二条生产线在2012年中完工量产,其幅宽达1960mm,月产能增加150万平方公尺,总月产能达300万平方公尺。另一家日本偏光板厂Polatechno则是朝向新的染料系偏光板开发,以应用在车用、头戴式与户外用LCD为应用目标,OLED用的圆偏光板WCP(Wide Circular Polarizer)也在开发中。

5.三星SDI

三星SDI在韩国梧仓设有3条前段生产线,2015年三星SDI于无锡新区投资1.8亿美元设幅宽达2250mm的前段生产线,第一条线产能达1500万平方公尺,已于2017年初完工,无锡第二条为幅宽1490mm生产线预计在2019年第二季量产,并评估随三星显示于越南设立OLED用的偏光板工厂。

6. 奇美材料

奇美材料在台南有四条生产线,与中国大陆厂商合资的昆山新厂第一条产线产能将在2017年第二季量产,2018年11月与中国大陆的锦江集团、盛波光电合作取得日本日东的技术授权,移转2500mm超宽幅的生产技术,将在昆山第二条线导入,预计在2018年底装机,在2019年上半年量产。

产品上奇美材料在大尺寸产品以40寸以上电视用偏光板为主,中小尺寸方面则进行超薄型、多功能与车载等特殊领域用偏光板开发,同时开始研究使用PET与COP等高耐湿材料的取代原本的保护膜材料TAC膜,并开始投入中小尺寸OLED用偏光板的开发。

7. 中国大陆厂商

中国大陆玻璃基板厂东旭宣布与日商合资,于无锡设立旭友电子材料公司投入偏光板的生产,总投资额达181.5亿日元,计划在无锡设立年产能达2000万平方公尺的全产能生产线,其中东旭光电出资92.5亿日圆(占51%)、住友化学出资54.5亿日元(占30%)、住友化学韩国子公司东友精密化学出资30.8亿日元(占17%),其余由香港一家贸易公司拓米国际负责出资。

四 背光模块

大尺寸的背光模块与LCM甚至电视系统展开整合,面板厂都设有私自的背光模块厂或紧密合作的背光模块厂,前者如三星配合全球电视组装,在韩国、中国大陆、斯洛伐克、匈牙利、墨西哥等均有设厂,而后者以LG Display为代表,与喜星电子(Heesung Electronic)、NewOptics合作,喜星电子除了原有的韩国的大邱、坡州,以及中国大陆的南京、广州设有背光模块厂房之外,自2015年起开始在越南、埃及,2016年则是在印度尼西亚设立模块与电视组装工厂。而独立的背光模块中强光电与瑞仪则是由背光模块跨入LCM与系统组装,中光电与日系品牌厂商合作,瑞仪则是与小米合作。

中小尺寸背光模块应用以智能手机为主,以日本的美乐蓓三美(MinebeaMitsumi)与奥姆龙(Omron)、瑞仪、WAYS与西铁城电子(CITIZEN)等领导厂商,特别是美乐蓓三美(MinebeaMitsumi)与奥姆龙受美系品牌智慧手机转用OLED影响下出货减少,奥姆龙采取事业改革,进行生产规模缩减以求最适化,美乐蓓三美则采取积极的作为,加强中国大陆手机客户的开发以摊提之前投资成本,另外除了进行开发可以与OLED轻薄相竞争的窄边框、可挠曲的背光模块之外,也进军车用显示器用背光模块市场,以高级车用为应用标的,2017年度以170日元销售为目标。

五 新技术趋势

为与AMOLED具有高色彩饱和轻薄化的优势相竞争,LCD面板厂商结合零组件厂与材料厂商合作推出新技术,将TFT-LCD进一步改良。

1. 背光模块

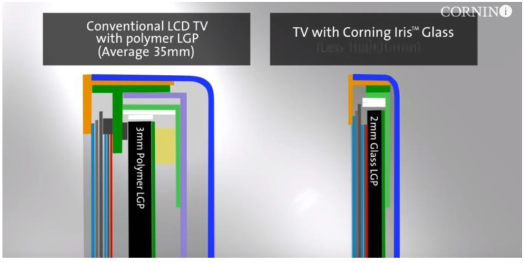

原本背光模块中的导光板的材料主流是PMMA,PMMA虽较便宜但有吸水、耐冲击差以及尺寸安定性较差的弱点,目前射出成型的导光板材料已有三分之一改用PC(聚碳酸酯)。另外在大尺寸电视面板用背光模块方面,玻璃基板厂研发出新玻璃材料可以做为导光板,虽然玻璃的密度较PMMA为高,但因玻璃的硬度较PMMA高25倍,可以不仅可将导光板的厚度降低至2mm,同时可与电视的机构件结合,可以将55寸等级的液晶电视厚度降至5mm以下,减少三分之一的重量。

图2 玻璃导光板的优点

玻璃导光板已经开始陆续商品化,2016年乐视推出的“超4 Max70”,70寸的液晶电视但是厚度仅有9.9mm;而2017年SONY的“X9000C”与中国大陆的“小米电视4”也使用玻璃导光板,其中“小米电视4”可以将65寸的电视最薄处仅有4.9mm。

2. 偏光板

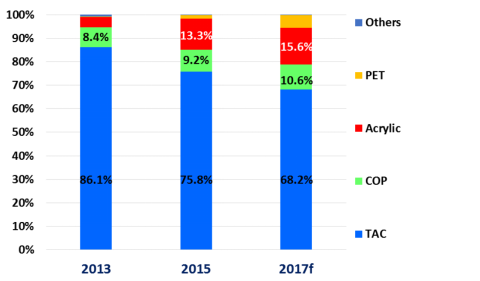

偏光板的原料三醋酸纤维素(TriAcetate Cellulose ,TAC)保护膜因长期由两家日商Fujifilm 与Konica寡占,虽有韩国Hysoung与台湾达辉投入量产,但成本下降有限,同时在玻璃基板薄型化下需降低偏光板的收缩力、电视面板大尺寸化下背光模块的热度不均将引起偏光板的收缩,加上以Open Cell的方式销售的数量增加,运输时间长需要加强耐久性下,替代TAC膜的COP与压克力材料开始大量导入。

偏光板的原料三醋酸纤维素(TriAcetate Cellulose ,TAC)保护膜因长期由两家日商Fujifilm 与Konica寡占,虽有韩国Hysoung与台湾达辉投入量产,但成本下降有限,同时在玻璃基板薄型化下需降低偏光板的收缩力、电视面板大尺寸化下背光模块的热度不均将引起偏光板的收缩,加上以Open Cell的方式销售的数量增加,运输时间长需要加强耐久性下,替代TAC膜的COP与压克力材料开始大量导入。

图3 偏光板保护膜材料比例变化

日东更透过使用20μm的TAC膜13μm的COP与涂布型PVA减薄,其中涂布型PVA自2014年即由日东开发成功使用在当年度推出的iPone6中,在2016年日东更推出『Ultra-Thin Polarizer』,厚度仅有5μm。

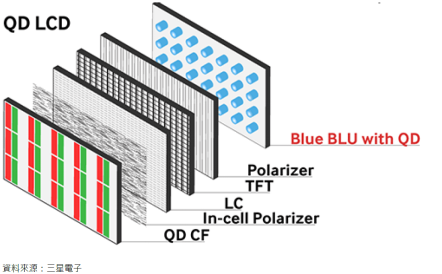

3. 彩色滤光片

在提高色彩饱和度方面,彩色光阻由颜料改用染料,以改善色彩饱和度与穿透度,蓝色方面已经100%完全改用染料;另外的是将QD导入CF中,可以提高色彩饱和度,结构上因为使用QD所以LED改用蓝光,而只需使用红色与绿色的彩色光阻,蓝色的彩色光阻则留白不需使用,理论上其光的效率会较一般使用QDEF的LCD提高50~66%。但QD-CF但使需要加盖一层Encapsulation层做为QD保护,而且量子点将影响偏旋旋光性,所以偏光板需改成In-Cell,进一步可用奈米压印的方式制作Wired Grid做为偏光。量子点必须能重新设计方能承受彩色滤光片的烘烤制程,也必须提高量子点的密度,三星、Nanosys与Nanoco等厂商均在研发当中,预计可在2018年可以提供样品。

AMOLED虽为平面显示器产业的热门议题,但由出货面积来看,未来5年内LCD仍将是平面显示器技术的主流;TFT-LCD结构复杂,使用许多零组件与材料,相关国际大厂配合中国大陆各地方广设面板厂趋势下,纷纷前往投资设厂;为与AMOELD竞争,LCD玻璃基板、偏光板与背光模块等零组件仍持续有新技术推出,以更薄、色彩饱和更佳的LCD面板与OLED竞争。

更多电子行业资讯、财报分析等每日推荐!关注“http://www.foxcore.cn”微信公众号(FoxCore1)

*博客内容为网友个人发布,仅代表博主个人观点,如有侵权请联系工作人员删除。

1721030087 阅读:10019